WECHSELKURSE

„G7, übernehmen Sie!“

Krisen ohne Ende? Der US-Dollar ist stärker als je zuvor. Für die Weltwirtschaft ist das ein Problem.

Text: Sven Hilgers

WECHSELKURSE

„G7, übernehmen Sie!“

Krisen ohne Ende? Der US-Dollar ist stärker als je zuvor. Für die Weltwirtschaft ist das ein Problem.

Text: Sven Hilgers

Gerade in Zeiten der Wirtschaftskrise stellen Experten regelmäßig die Dominanz und die Stärke des US-Dollars infrage. Zuletzt haben die globale Finanzkrise 2007 und aktuell das Sanktionsregime gegen Russland Zweifel an der Vormachtstellung des Greenback aufkommen lassen, weil mehr Länder auf andere Währungen und Finanzsysteme ausweichen könnten. So hat der renommierte Ökonom Kenneth Rogoff im Oktober 2022 in einer Kolumne im „Handelsblatt“ prominent gefragt, ob dem Dollar wohl ein Absturz bevorstehe. Tatsächlich erscheint das Gegenteil realistischer. In den meisten Krisen der vergangenen Jahrzehnte hat der Dollar in der Weltwirtschaft sogar noch an Bedeutung gewonnen. Die aktuellen Wechselkurse zeigen: Von wenigen Ausnahmen abgesehen hat er gegenüber allen Währungen auf den höchsten Stand seit 2000 aufgewertet. Der Grund ist zum einen die hohe Nachfrage nach Dollar-Liquidität in Krisenzeiten. Außerdem sind die USA Rohstoffexporteur und in Zeiten geopolitischer Konflikte als sicherer Hafen gefragt der Dollar bleibt weltweit die wichtigste Reservewährung. Und paradoxerweise stärkt vor allem die hohe Inflation in den USA den Dollar zusätzlich: Die hohe Teuerungsrate zwingt die Federal Reserve zu großen Zinserhöhungen – allein seit März sind die Leitzinsen um 3,75 Prozentpunkte gestiegen. Hohe Zinsen machen aber die Währung und Investitionen in den Dollar wesentlich attraktiver.

Die Weltwirtschaft hat derzeit mehr mit der Stärke des Dollars zu kämpfen als mit seinem möglichen Bedeutungsverlust. Denn eine starke US-Währung stellt viele Teile der Welt vor enorme Herausforderungen. Knapp die Hälfte des weltweiten Handels wird in Dollar abgewickelt – ein teurer Dollar verteuert daher Waren. Eine Aufwertung des Dollars erhöht zudem die Schulden für Staaten, Privatunternehmen und Banken, die sich in Dollar verschuldet haben, aber Einnahmen in einer anderen Währung generieren – das erschwert die Rückzahlung von Krediten.

Schulden und Rohstoffe

Außerdem werden viele Rohstoffe in Dollar abgerechnet und damit teurer für Unternehmen, die keine Einnahmen in Dollar haben. Rohstoffreiche Länder können deshalb den Wechselkurs ihrer Währungen stabil halten. Viele Entwicklungs- und Schwellenländer dagegen stehen vor höheren Schulden. Steigende Rohstoffpreise als mögliche Vorteile für die heimische Exportindustrie gleichen dies selten aus. Viele Zentralbanken verkaufen daher Devisenreserven, um ihre Währung zu stabilisieren. Die aber sind endlich. Deshalb warnt der Internationale Währungsfonds IWF vor einem zu schnellen Einsatz von Devisenreserven. Wenn überhaupt, sollten sie nur begrenzt eingesetzt werden, wenn die Finanzstabilität akut bedroht ist. Noch schlechter ergeht es kleineren, hoch verschuldeten Volkswirtschaften, in denen Schulden infolge der Wechselkurse weiter steigen. Allerdings spielt hier längst nicht mehr nur der US-Dollar eine Rolle. China ist mittlerweile der größte öffentliche Kreditgeber im globalen Süden und hat die Schuldenkrise verschärft oder, wie in Sri Lanka, ausgenutzt.

Doch nicht nur im globalen Süden sind die Folgen des starken Dollars zu spüren. Teurere Exporte aus den USA belasten den Produktionsstandort Amerika und treiben die Preise in Ländern, die auf amerikanische Produkte angewiesen sind. Zudem steigt der Druck auf die Zentralbanken, ihre Geldpolitik weltweit anzupassen. Das gilt auch für die Europäische Zentralbank: Ein allzu zögerliches Vorgehen der EZB gefährdet nicht nur die Preisstabilität im Euroraum, sondern auch den Außenwert des Euro. Ähnliches gilt für das kriselnde Pfund, hier ist die Bank of England sogar noch später eingeschritten als die EZB. In den Krisen des vergangenen Jahrzehnts – globale Finanz-, Euro- und Corona-Krise – ist die US Federal Reserve als Treiber einer globalen Antwort auf Finanzkrisen aufgetreten. Angetrieben von den USA, haben die wichtigsten Zentralbanken der Welt ihre Arbeit koordiniert, gegenseitig Liquidität gestellt oder Zinsschritte verkündet.

Fast der halbe Welthandel wird in Dollar abgewickelt.

Europa muss nachziehen

der Inflation im Inland Priorität für die US-Notenbank. Fed-Chef Jerome Powell hat angekündigt, Zinsen so lange weiter zu erhöhen, „bis der Job erledigt ist“. Das heißt: Erst wenn die Inflation in den USA eingedämmt ist und die Fed die Zinsen nicht mehr erhöht, kann der Dollar abgeschwächt werden. Die neusten Inflationsdaten aus den USA machen Hoffnung. Bereits Anfang der 1980er-Jahre gab es international eine vergleichbare Lage. Damals führte die Bekämpfung der hohen Inflation in den USA unter dem legendären US-Notenbankchef Paul Volcker zu einer massiven Aufwertung des Dollars. Innerhalb von nur fünf Jahren stieg der Dollar um 50 Prozent an Wert gegenüber D-Mark, Franc, Pfund und Yen. Um die negativen Folgen für die Weltwirtschaft zu begrenzen, einigten sich Deutschland, Frankreich, Großbritannien, Japan und die USA 1985 im Plaza-Abkommen darauf, durch eine kontrollierte Intervention auf den Währungsmärkten den Dollar abzuwerten. Das Abkommen war erfolgreich: Innerhalb kürzester Zeit wertete die US-Währung ab, die Wechselkurse stabilisierten sich, und die amerikanischen Exporte wurden wieder wettbewerbsfähig.

Globale Koordinierung fehlt

Heute scheint der Wunsch nach einem solchen Vorgehen bislang wenig ausgeprägt. Bei der IWF-Jahrestagung im Oktober 2022 hat US-Finanzministerin Janet Yellen die Intervention in die Währungsmärkte abgelehnt, auch die Federal Reserve rät ab. Der Druck könnte aber größer werden. Je mehr und je länger der Dollar aufwertet, desto lauter dürfte der Ruf nach protektionistischen Maßnahmen in den USA werden, um den Produktionsstandort zu stärken.

Wenn sich die geopolitische Lage nicht bessert, die Preise für Rohstoffe hoch bleiben und die Wechselkurse sich nicht stabilisieren, könnte erneut ein koordiniertes Vorgehen der wichtigsten Wirtschaftsnationen notwendig sein. Dass die G7 viel bewegen kann, wenn es darauf ankommt, hat sie mit einem historischen Sanktionspaket als Reaktion auf den russischen Angriffskrieg gegen die Ukraine bewiesen. Zunächst aber müssen alle Zentralbanken ihre Hausaufgaben bei der Bekämpfung der Inflation machen.

Sven Hilgers ist Referent für Globalisierung, Freihandel und Marktwirtschaft bei der Friedrich-Naumann-Stiftung für die Freiheit in Berlin.

Sven Hilgers ist Referent für Globalisierung, Freihandel und Marktwirtschaft bei der Friedrich-Naumann-Stiftung für die Freiheit in Berlin.

Auch interessant

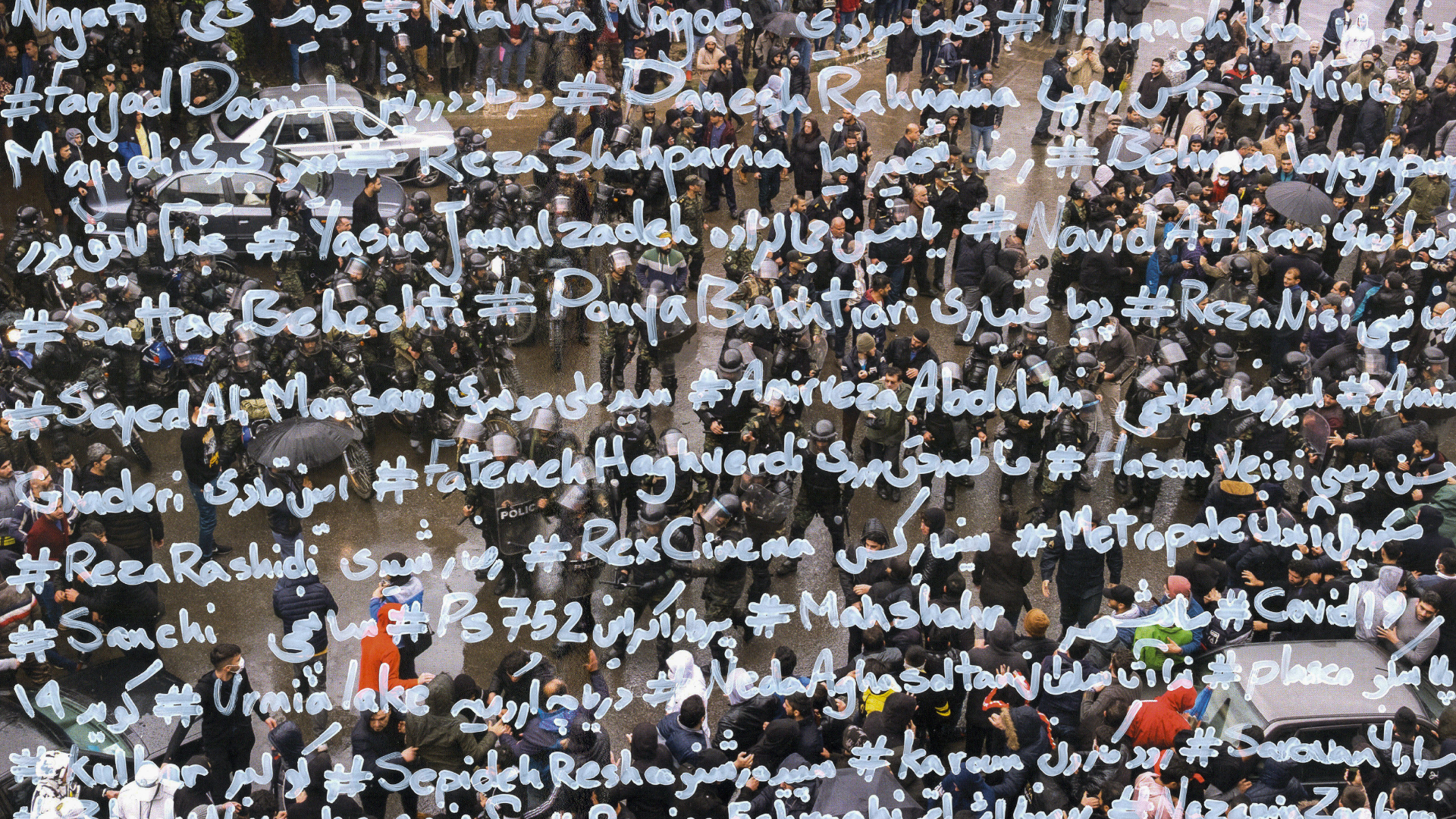

Elisabeth Garlin // Broken Silence – das Ende des Schweigens

Die Menschen im Iran vernetzen sich in den sozialen Medien. Die Proteste werden immer lauter, auch wenn das Regime den Zugang zu Plattformen, beliebten Websites und Blogs sperrt.

Michael Hirz // Clickbaiting statt Dialog

Eine freie Gesellschaft braucht ein gutes Feuilleton. Doch unbarmherzig schneiden Print, Radio und TV die Kulturetats zurück.